Hausfinanzierung: Rechner, Tipps und Zinsen vergleichen

- Die meisten nutzen ein Annuitätendarlehen, wenn Sie einen Haus finanzieren. Das ist ein Darlehen mit einer Zinsbindung, festem Zinssatz und einer festen Rate. Zinsen und Rate können vorab mit unserem Rechner ermittelt werden.

- Zur Beginn der Hausfinanzierung wird eine Haushaltsrechnung aufgestellt. Dabei ermitteln Sie, wie viel Eigenkapital Sie für Ihren Kredit aufbringen können.

- Die monatliche Rate sollte maximal 35 % des Haushaltsnettoeinkommens betragen

- Die Kosten für eine Hausfinanzierung werden im Wesentlichen durch den Sollzins bestimmt.

- Förderungen können die Kosten reduzieren, wenn Sie ein Haus finanzieren.

- Hausfinanzierung: Wie funktioniert das?

- Hausfinanzierung: Rechner

- Welchen Zinssatz bekomme ich, wenn ich ein Haus finanziere?

- Welches Darlehen eignet sich für die Hausfinanzierung?

- Gibt es Förderungen?

- Wie starte ich die Hausfinanzierung?

- Video: Immobilienkauf - Wie viel Haus können sich Paare & Familien leisten?

- Wie viel Eigenkapital ist für die Hausfinanzierung sinnvoll?

- Wie lange lege ich die Laufzeit für die Hausfinanzierung fest?

- Wie lange dauert es, 300.000 € zu finanzieren?

- Was kostet eine Hausfinanzierung?

- Was verteuert die Zinsen?

- Haus finanzieren in 5 Schritten

- Tipps für eine günstige Finanzierung

Hausfinanzierung: Wie funktioniert das?

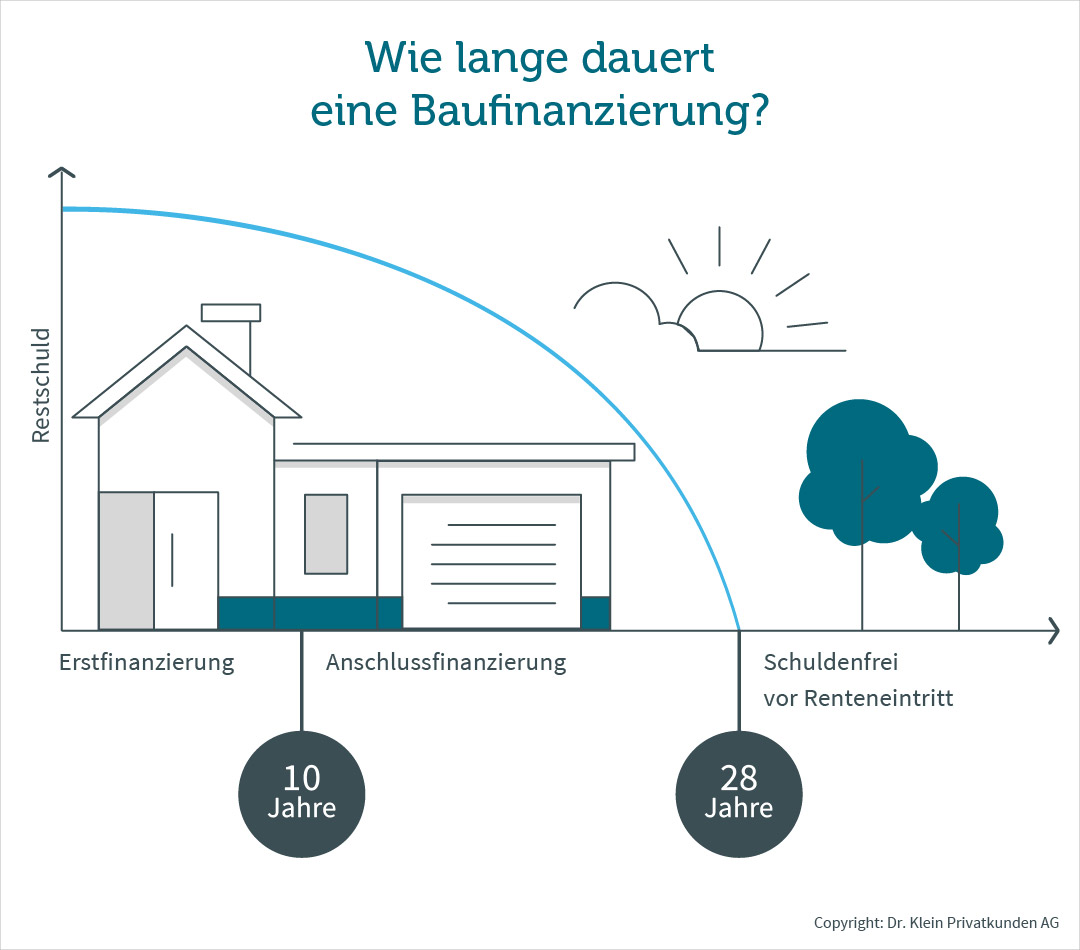

In den meisten Fällen finanzieren Sie einen Hauskauf über einen Immobilienkredit in Form eines Annuitätendarlehens. Zu Beginn Ihrer Hausfinanzierung vereinbaren Sie mit der Bank eine Rate zur Rückzahlung und eine Zinsbindungsfrist von zunächst meist 10 bis 15 Jahren. Innerhalb dieses Zeit verändert sich der Zinssatz nicht. So können Sie in gleichhohen Raten ein Teil Ihrer Restschuld tilgen. Sobald der Kredit bewilligt wird, erhalten Sie die vereinbarte Summe ausgezahlt und Sie beginnen mit der Rückzahlung.

Am Ende der Zinsbindung bleibt meist eine Restschuld, die weiter finanziert werden muss. Sie vereinbaren daraufhin eine Anschlussfinanzierung und verabreden eine weitere Zinsbindungsfrist. Bis zur vollständigen Rückzahlung oder Tilgung dauert es meist bis zu 30 Jahre. Im besten Fall sind Sie mit Eintritt ins Rentenalter schuldenfrei.

Hausfinanzierung: Rechner

Wenn Sie Ihr Haus finanzieren möchten, können Sie sich mit unserem Bauzinsrechner einen ersten Überblick über die Kosten und die Bauzinsen verschaffen. Der Rechner zeigt Ihnen, welche Darlehenssumme Sie benötigen werden und wie hoch die monatliche Belastung ausfallen könnte.

Welchen Zinssatz bekomme ich, wenn ich ein Haus finanziere?

Die Topzinsen für die Hausfinanzierung liegen aktuell zwischen 3,22 und 4,01 % (Stand: 09.09.2025 / Repräsentatives Beispiel / Effektiver Jahreszins p.a.). So zahlen Sie beispielweise für eine Immobilie mit einem Beleihungswert von 432.000 €, einem Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 % einen effektiven Jahreszins ab 3,41 % (Repräsentatives Beispiel / Stand: 09.09.2025). In diesem Fall liegt die Monatsrate bei 1.557,50 €.

Die Bauzinsen sind im Wesentlichen abhängig von der aktuellen Marktlage, der Darlehenssumme sowie dem verfügbaren Eigenkapital. Grundsätzlich gilt: Je höher der Zinssatz, desto mehr Kosten entstehen für die Hausfinanzierung. Welchen Unterschied auch nur wenige Zehntelprozentpunkte ausmachen, zeigt das Beispiel aus der Tabelle:

| Zinssatz 3,5 % | Zinssatz 3,8 % | |

|---|---|---|

| Darlehenssumme | 380.000 € | 380.000 € |

| Monatliche Rate | 1.425 € | 1.520 € |

| Zinsbindung | 10 Jahre | 10 Jahre |

| Restschuld nach 10 Jahren | 334.579,64 € | 333.859,36 € |

| Zinskosten | 125.579,64 € | 136.259,36 € |

Mit einem Unterschied von nur 0,3 % zahlen Sie bereits etwa 11.000 € mehr Zinsen in nur 10 Jahren. Damit ist Ihre monatliche Belastung nicht nur höher, sondern auch die Gesamtkosten des Darlehens erhöhen sich erheblich.

Welches Darlehen eignet sich für die Hausfinanzierung?

Die Darlehensform sollte zu Ihrer persönlichen, finanziellen Situation passen. Wir geben Ihnen einen kurzen Überblick über die verschiedenen Baudarlehen mit denen Sie Ihr Haus finanzieren können.

- Annuitätendarlehen: Mit dem Annuitätendarlehen wird am häufigsten ein Haus finanziert. Über einen ersten Zeitraum von etwa 10-15 Jahren zahlen Sie einen Teil des Darlehens in festen Raten an das Kreditinstitut zurück. Anschließend zahlen Sie die Restsumme mit einem weiteren Darlehen, meist zu neuen Konditionen, weiter ab.

- Volltilgerdarlehen: Bei einem Volltilgerdarlehen wird Ihre Hausfinanzierung so geplant, dass Sie am Ende der Laufzeit keine Restschuld mehr haben. Das Darlehen ist dann komplett getilgt. Eine Anschlussfinanzierung ist nicht nötig.

- Bauspargestützte Finanzierung: Sie schließen ein Vorausdarlehen ab, auf das Sie über einen festgelegten Zeitraum nur Zinsen zahlen. Parallel schließen Sie einen Bausparvertrag ab, in den Sie über denselben Zeitraum eine feste Sparrate einzahlen. Nach diesem Zeitraum wird die Summe aus dem Vorausdarlehen mit der Bausparsumme abgelöst. Nun zahlen Sie die Restschuld über das Bauspardarlehen ab. Der Vorteil: Das Bauspardarlehen bietet aktuell noch günstigere Zinsen als auf dem Markt gerade üblich.

Welche Darlehensform für Sie die Beste ist, finden Sie in der Beratung heraus.

Gibt es Förderungen, wenn ich ein Haus finanziere?

Sowohl der Bund als auch einzelne Bundesländer stellen Förderungen für den Hausbau oder Hauskauf bereit. Prüfen Sie daher Fördermöglichkeiten, wenn Sie ein Haus finanzieren. In der Regel werden beispielsweise durch die KfW-Förderung zinsgünstige Kredite oder Zuschüsse herausgegeben. Damit kann eine Hausfinanzierung günstiger gestaltet werden. In der Regel handelt es sich um Förderungen, die die Energieeffizienz eines Hauses verbessern oder einkommensschwachen Familien unter die Arme greifen. Für weitere Informationen sowie die jeweiligen Bedingungen erkundigen Sie sich am besten bei diesen Institutionen:

- KfW

- BAFA

- Wohnungsbauförderungen der Bundesländer

Wie starte ich die Hausfinanzierung?

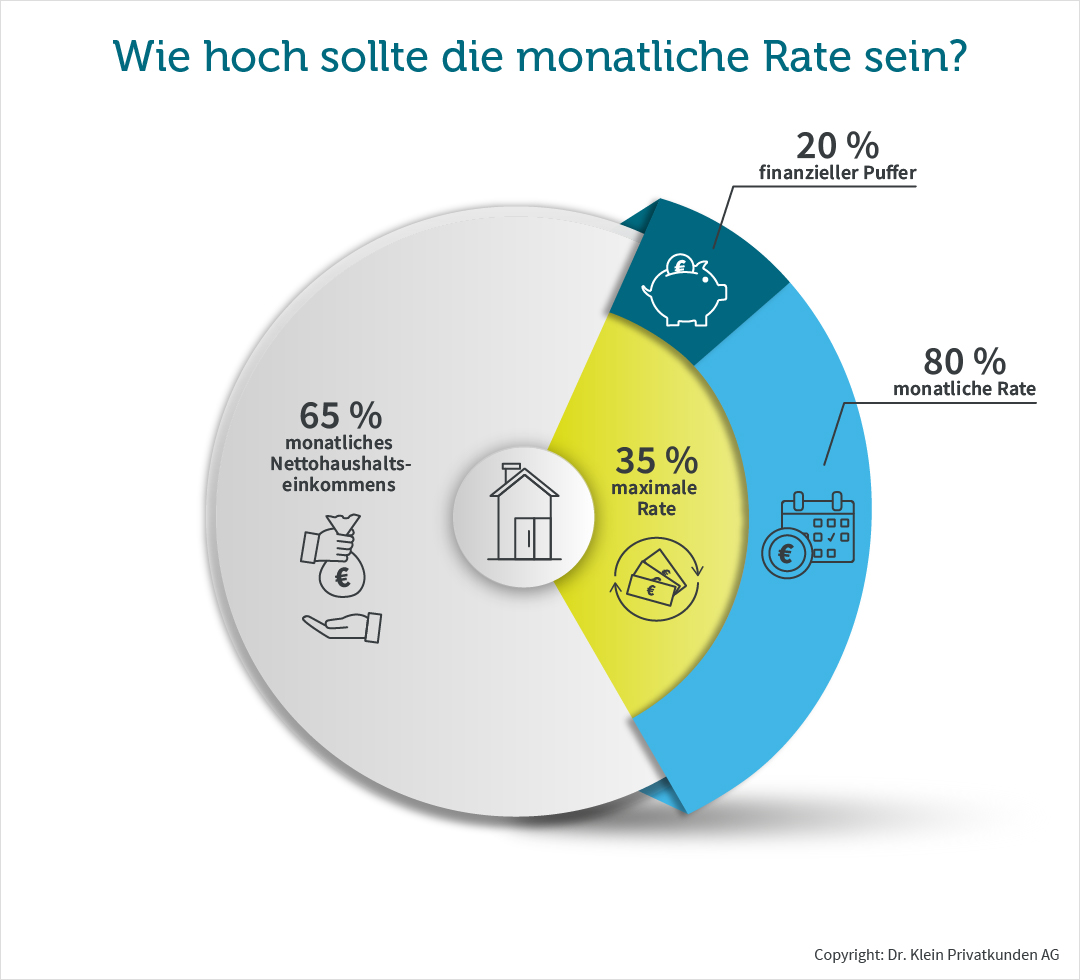

Planen Sie Ihre Hausfinanzierung bevor Sie den Hauskauf angehen und überlegen Sie sich, wie teuer ihr Haus werden darf. Banken geben Ihnen nicht ohne Weiteres beliebig hohe Summen für Ihren Hauskauf. Wie viel Kredit Sie tatsächlich bekommen, wird unter anderem an Ihrem Haushaltsnettoeinkommen festgemacht. Das ist die Summe aller Einkünfte Ihres Haushaltes nach Abzug von Steuern und Sozialabgaben. Banken setzen dann maximal 35 % von Ihrem Haushaltseinkommen für die monatliche Rate an. Wenn möglich, sollten davon nur 80 % für die monatliche Rate aufgewendet werden und 20 % als finanzieller Puffer verbleiben.

Unser Budgetrechner zeigt Ihnen, wie hoch die Summe für Ihre Hausfinanzierung sein kann. Es ist sinnvoll, Ihr Budget selbst durchzurechnen, um die eigenen, finanziellen Grenzen besser kennenzulernen, bevor Sie ein Haus finanzieren. Um eine möglichst realistische Vorstellung davon zu erhalten, welche monatliche Rate Sie sich eigentlich leisten können, hilft die Erstellung einer detaillierten Ein- und Ausgaben-Rechnung. Stellen Sie ihre Einnahmen und Ausgaben gegenüber und kalkulieren Sie finanzielle Zusatzbelastungen ein. Beispielsweise können durch familiären Zuwachs oder berufliche Veränderungen finanzielle Herausforderungen entstehen.

Video: Immobilienkauf - Wie viel Haus können sich Paare & Familien leisten?

Wie viel Eigenkapital ist für die Hausfinanzierung sinnvoll?

Wir von Dr. Klein raten bis zu 15 % an Eigenkapital in die Hausfinanzierung zu investieren. Sie sollten damit mindestens die Erwerbsnebenkosten für den Hauskauf finanzieren können. Als Eigenkapital wird akzeptiert:

- Barguthaben

- Sparbücher

- Tagesgelder

- Aktien

- Fonds und Wertpapiere

- zuteilungsreife Bausparverträge

- Lebensversicherungen

- Wohnriester-Verträge

- Mieteinnahmen aus anderen Immobilien

- Privatkredite der Verwandtschaft

- Eigenleistung

Je mehr Eigenkapital Sie vorweisen, desto niedriger ist das Darlehen, das Sie aufnehmen müssen und desto günstiger ist auch der Zinssatz, der Ihnen von den Banken angeboten wird. Dennoch sollten Sie besser noch einen Teil Ihres Geldes zurückbehalten, um auf eventuelle Kostensteigerungen und finanzielle Engpässe bei Ihrer Hausbaufinanzierung vorbereitet zu sein.

Wie lange lege ich die Laufzeit für die Hausfinanzierung fest?

Die Laufzeit Ihrer Hausfinanzierung, also die Dauer bis zur vollständigen Tilgung des Darlehens, legen Sie nicht selbst fest. Sie wird beeinflusst von der Höhe der monatlichen Rate, der Darlehenssumme sowie möglichen Sondertilgungen, die Sie während der Laufzeit vornehmen.

Die Dauer der Sollzinsbindung hingegen, also der Zeitraum, in dem der Zinssatz sozusagen eingefroren wird, ist komplett Ihnen überlassen. Als grobe Orientierung gilt:

In Zeiten niedriger Zinsen wählen Sie eine lange Sollzinsbindung. In Zeiten hoher Zinsen wählen Sie ein kürzere Sollzinsbindung.

Mit den aktuellen Zinsen wählen die meisten Darlehensnehmenden eine Sollzinsbindung zwischen 10 und 12 Jahren. Das zeigt eine Dr. Klein Auswertung.

Wie lange dauert es, 300.000 € zu finanzieren?

Die Dauer der Hausfinanzierung können Sie zum Teil selbst bestimmen. Je höher Ihre monatliche Rate ist, desto schneller haben Sie Ihr Darlehen auch abgezahlt. Zudem reduzieren Extrazahlungen, auch Sondertilgung genannt, die Darlehenssumme zusätzlich. Das verkürzt wiederum die Laufzeit des Darlehens. Die Tabelle zeigt die Auswirkungen verschiedener monatlicher Raten. Die Daten sind so gerechnet, dass am Ende der Zinsbindungsfrist keine Restschuld mehr bleibt.

| Darlehenssumme | 300.000 € | 300.000 € |

|---|---|---|

| Sollzins | 3,7 % | 3,7 % |

| Mtl. Rate | 1.175 € | 1.425 € |

| Dauer bis zur Abzahlung | 41 Jahre 11 Monate | 28 Jahre 5 Monate |

Je höher die monatliche Rate ausfällt, desto schneller haben Sie ihr Haus finanziert. Wählen Sie die Hausfinanzierung so, dass Sie Ihre monatliche Rate gut stemmen können, ohne in finanzielle Engpässe zu geraten.

Wie hoch lege ich die Tilgung für die Hausfinanzierung fest?

Die Höhe der monatlichen Tilgung sollte maximal 35 % Ihres Haushaltsnettoeinkommens ausmachen. Damit haben Sie noch genug Puffer für weitere tägliche Ausgaben und sonstige Lebenshaltungskosten. Unsere Beraterinnen und Berater sind Ihnen bei der Wahl der anfänglichen Tilgung behilflich und können Sie dazu umfassend beraten.

Wie flexibel sollte ich die Finanzierung gestalten?

Wenn Sie ein Haus finanzieren, können Sie Ihren Kredit mit Sondertilgungen oder einem Tilgungssatzwechsel flexibel gestalten. Werden diese Optionen kostenlos von Ihrer Bank angeboten, nehmen Sie sie ruhig in Ihre Baufinanzierung auf. Verlangt die Bank für die Optionen einen Zinsaufschlag, denken Sie genau darüber nach. Sondertilgungen lohnen sich nur, wenn Sie eine größere Geldmenge erwarten oder tatsächlich neben der monatlichen Rate noch einen Teil zurücklegen können. Ein Tilgungssatzwechsel bietet die Sicherheit, in Zeiten eines finanziellen Engpasses die monatliche Rate zu reduzieren. Das bietet sich an, wenn Sie beispielweise Nachwuchs erwarten und die monatlichen Ausgaben voraussichtlich höher werden.

Was kostet eine Hausfinanzierung?

Bei einem Hausbau oder Hauskauf kommen mehrere Kostenfaktoren zusammen, die finanziert werden müssen. So lässt sich die Darlehenshöhe besser kalkulieren.

Kosten: Haus kaufen und finanzieren

Bei einem Hauskauf lassen sich die Kosten für die Hausfinanzierung besser überschlagen als bei einem Hausbau. Kalkulieren Sie mit den folgenden Kostenfaktoren:

- Kaufpreis der Immobilie

- Erwerbsnebenkosten

- Finanzierungskosten

Kosten: Haus bauen und finanzieren

Verschaffen Sie sich einen Überblick über die Hausbaukosten, wenn Sie ein Haus bauen. Dazu holen Sie erste Angebote vom Bauträger oder einem Architekten, um ein Gefühl für die Höhe der Kosten zu bekommen. Rechnen Sie bei allen Kalkulationen realistisch und nicht zu knapp. Wenn Sie ein Haus bauen, wird es in der Regel meist teurer als anfangs gedacht.

- Baukosten: Die Baukosten machen einen wesentlichen Teil der Hausfinanzierung aus. Je nach Ausstattung und Größe der Immobilie variieren die Kosten.

- Erwerbsnebenkosten: Grunderwerbsteuer, Notar- sowie Grundbuchkosten fallen sowohl beim Hausbau als auch bei einem Hauskauf an. Falls vorhanden, fällt die Maklerprovision ebenfalls unter die Erwerbsnebenkosten. Rechnen Sie insgesamt mit bis zu 15 % der Kaufsumme.

- Finanzierungskosten: Für die Hausfinanzierung zahlen Sie eine Art Leihgebühr, den so genannten Sollzinssatz, an die Bank. Er liegt aktuell zwischen 3 und 3,5 % und wird stets anhand der Restschuld berechnet.

- Baunebenkosten beim Hausbau: Beim Hausbau fallen etwa 10 % der Gesamtsumme auf Posten wie die Baugenehmigung, Einrichten der Baustelle, Prüfstatiker oder Bauleitung.

- Bereitstellungszinsen: Wird das Darlehen, mit dem Sie Ihr Haus finanzieren möchten, nach Baufortschritt ausgezahlt, fallen für die noch nicht abgerufene Kreditsumme Zinsen an. Diese berechnet die Bank, da sie das Darlehen für Sie abrufbereit halten muss und somit mit dem Geld nicht arbeiten kann. Im Schnitt werden etwa 0,25 % Bereitstellungszinsen erhoben. Vereinbaren Sie mit der Bank eine bereitstellungszinsfreie Zeit, in der Sie keine Zinsen zahlen müssen.

Was verteuert die Zinsen, wenn ich ein Haus finanziere?

Wenn möglich, sollten unnötige Kosten bei der Hausfinanzierung vermieden werden. Daher listen wir einige Dinge auf, die die Kosten für eine Baufinanzierung unnötig verteuern:

- Wenig oder kein Eigenkapital: Je weniger Eigenkapital Sie in die Hausfinanzierung einbringen, desto größer wird das Risiko für die Bank. Die Folge: Sie erhöht die Zinsen, um nicht auf Kosten sitzen zu bleiben.

- Lange Zinsbindung: Mit der Zinsbindung frieren Sie die Bauzinsen für diesen festen Zeitraum ein. Je länger dieser ist, desto teurer wird in der Regel Ihre Hausfinanzierung.

- Forward-Darlehen: Mit einem Forward-Darlehen können Sie sich in Zeiten steigender Zinsen den aktuellen Zinssatz bis zu 5 Jahre im Voraus sichern. Das ist allerdings in der Regel mit einem Zinsaufschlag verbunden.

- Sonderoptionen: Mit einer Sondertilgungsoption oder einem Tilgungssatzwechsel erreichen Sie eine hohe Flexibilität bei der Hausfinanzierung. Viele Banken bieten diese Optionen jedoch nicht kostenlos, sondern mit einem geringen Zinsaufschlag an.

- Vorhandene Kredite: Jeder Kredit, den Sie bereits abzahlen, verschlechtert Ihre Bonität aus Sicht der Bank. Die Bank versucht dieses Risiko mit einem erhöhten Zinssatz zu kompensieren.

Wie Sie der Aufzählung entnehmen können, geht es der Bank in erster Linie darum, das Risiko von Zahlungsausfällen so gering wie möglich zu halten. Je besser Sie finanziell dastehen, desto günstiger wird Ihr Zinssatz ausfallen, wenn Sie das Haus finanzieren.

Haus finanzieren in 5 Schritten

- Einnahmen und Ausgaben gegenüberstellen

Fertigen Sie eine Aufstellung aller Einnahmen und Ausgaben Ihres Haushaltes an, lassen Sie dabei aber alle Mietzahlungen außen vor, denn die haben Sie ja in Zukunft nicht mehr. Mit dem Haushaltsplan erhalten Sie Gewissheit über Ihren finanziellen Spielraum und eine Antwort auf die Frage "Wie viel Haus kann ich mir leisten?". Sobald Ihnen dies klar ist, wie viel Eigenkapital Ihnen zur Verfügung steht, können Sie Ihr Haus kaufen und die Baufinanzierung angehen.

- Eigenkapital zusammenrechnen

Die wichtigste Quelle für die Finanzierung eines Hauses ist Ihr Erspartes. Es gilt nach wie vor: Je mehr eigene Geldmittel Sie in die Finanzierung eines Hauses einbringen, desto besser. Denn umso sicherer und risikoärmer gestaltet sich das ganze Projekt.

- Hausfinanzierung planen

Holen Sie sich in jedem Fall verschiedene Angebote ein und vergleichen Sie die Zinsen. Achten Sie dabei auf den Effektivzins, denn er gibt an, wie viel der Kredit Sie tatsächlich kostet. Dann haben Sie noch die Wahl, welche Kreditform es werden soll: Der Klassiker unter den Baufinanzierungen ist das Annuitätendarlehen. Eine Mehrheit der Hauskäufer in Deutschland entscheidet sich für diese Kreditform beim Hauskauf.

- Staatliche Förderung hinzuziehen

Prüfen Sie nach, ob es für Ihren Hauskauf neben einer normalen Baufinanzierung auch staatliche Förderkredite gibt. Zentrale Anlaufstelle dafür ist die Kreditanstalt für Wiederaufbau (KfW), die für den Erwerb von Immobilien sehr zinsgünstige Kredite und Zuschüsse anbietet. Aber auch regionale Förderungen kommen für die Hausfinanzierung infrage.

- Finanzierung abschließen

Haben Sie Ihre Hausfinanzierung endgültig geplant, reichen Sie alle Unterlagen bei Ihrem Kreditinstitut ein. Finanzvermittler wie Dr. Klein erledigen diesen Schritt für Sie und sorgen auch dafür, dass die Unterlagen vollständig sind. Nun gehen Sie noch einmal alle Details durch und schließen dann mit der Unterschrift Ihre Hausfinanzierung ab.

Tipps: Die Hausfinanzierung ist aktuell zu teuer, was kann ich tun, um einen günstigen Kredit zu erhalten?

Noch nicht alle Bausparkassen haben Ihre Darlehenszinsen an die aktuelle Marktlage angepasst. Damit erhalten Sie noch Darlehenszinsen, die unter dem Niveau der aktuellen Bauzinsen liegen. Schließen Sie jetzt einen Bausparvertrag ab, profitieren Sie in der Darlehensphase von niedrigen Zinsen. Das reduziert die Kosten für die Hausfinanzierung.

Je länger die Zinsbindung, desto teurer wird Ihre Hausfinanzierung. Das bedeutet im Umkehrschluss: Entscheiden Sie sich für eine kurze Zinsbindung von beispielsweise 10 Jahren, reduzieren Sie damit auch die Kosten für Ihren Kredit.

In Zeiten von steigenden Zinsen ist eine niedrige anfängliche Tilgung von 1 % empfehlenswert. Zugegeben, das reduziert zwar nicht die Gesamtkosten, wenn Sie ein Haus finanzieren. Dafür fällt Ihre monatliche Rate geringer aus und damit auch die monatliche, finanzielle Belastung.

Staatliche und regionale Förderungen stellen eine finanzielle Entlastung für Sie dar. Die Zinsen für die einzelnen Förderprogramme sind meist niedriger als die aktuellen Bauzinsen. Zudem bieten einige Förderinstitute Zuschüsse an, die die Gesamtkosten reduzieren. Damit wird die Hausfinanzierung erschwinglicher.

FAQs zum Thema Hausfinanzierung

Während bei der Hausfinanzierung die Auszahlung der gesamten Darlehenssumme erfolgt, wird die Darlehenssumme bei einem Neubau in Teilabschnitten ausgezahlt. Ist wieder ein Teil eines Bauabschnitts fertig, werden die Rechnungen für diesen Abschnitt beim Kreditinstitut eingereicht und die erforderliche Summe dann ausgezahlt.

Wenn Sie Ihr Haus finanzieren, können Sie während der Kreditlaufzeit auch eine Umschuldung vornehmen. Das bietet sich an, wenn die Zinsen in der Zwischenzeit gesunken sind. In diesem Fall wird Ihre Hausfinanzierung durch eine Umschuldung günstiger. Kündigen Sie Ihr Baudarlehen innerhalb der Zinsbindungsfrist oder in den ersten 10 Jahren Ihrer Hausfinanzierung, verlangt die Bank eine Vorfälligkeitsentschädigung. Sind bereits 10 Jahre nach der Vollauszahlung Ihres Darlehens vergangen, kommen Sie mit dem Sonderkündigungsrecht nach § 489 kostenlos aus Ihrem Darlehensvertrag heraus.