Das Tilgungsparadox: Warum niedrige Baukreditzinsen nicht immer die besten sind

- Das Tilgungsparadox zeigt, dass die Tilgung eines niedrig verzinsten Immobilienkredits bei gleicher Tilgungsrate länger dauert als bei einem Darlehen mit hohen Baukreditzinsen.

- Der niedrige Zinssatz sorgt für einen nur langsam sinkenden Zinsanteil.

- Die Folge dieses Tilgungsparadoxes sind eine längere Laufzeit und höhere Zinskosten.

- Achten Sie nicht nur auf günstige Baukreditzinsen, sondern auch auf eine entsprechend hohe Tilgung.

Was ist das Tilgungsparadox?

„Viele Verbraucher glauben, dass sie bei günstigen Baukreditzinsen auch schneller schuldenfrei sind. Doch das Gegenteil ist der Fall: Ein Baukredit mit niedrigem Zinssatz läuft bei gleicher anfänglicher Tilgungsrate deutlich länger als eines mit hohem Baukreditzins“, erklärt Michael Neumann, Zinsexperte von Dr. Klein. Dieses Phänomen nennt sich Tilgungsparadox.

Wie kommt es zum Tilgungsparadox?

Bei einem Kredit mit einem von Beginn an niedrigeren Zins und derselben Tilgungsrate dauert es länger, bis sich die Verhältnisse innerhalb der Rate zugunsten der Tilgung verschieben. Auf Grund des niedrigeren Baukreditzinses sinkt der Zinsanteil langsamer und der Tilgungsanteil steigt langsamer. Dies hat zur Folge, dass Sie insgesamt länger brauchen, um Ihre Restschuld komplett abzutragen. Außerdem müssen Sie über die Jahre hinweg höhere Zinskosten in Kauf nehmen.

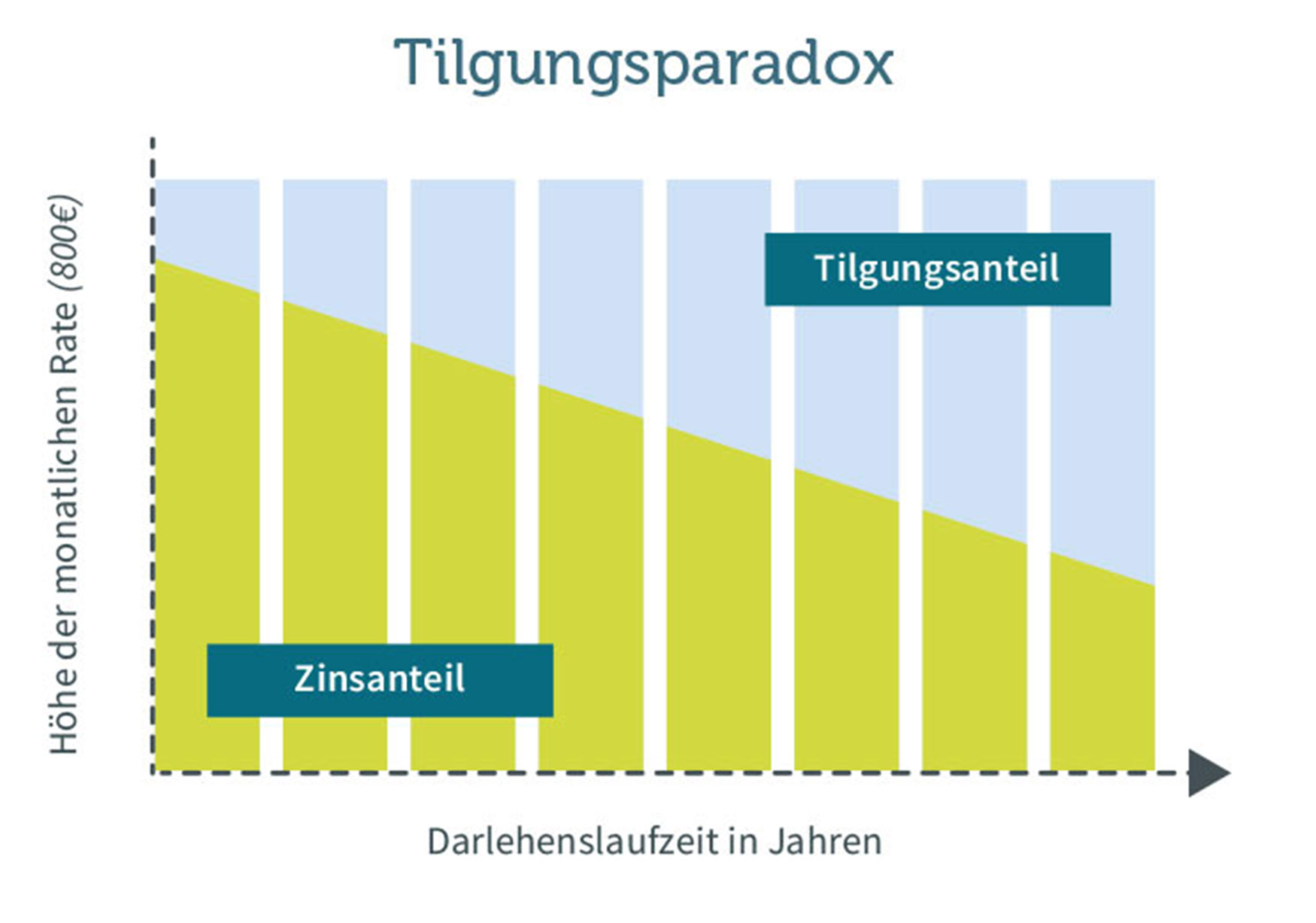

Der Grund liegt in der Beschaffenheit des Annuitätendarlehen, welches in Deutschland am häufigsten für eine Baufinanzierung verwendet wird. Annuitätendarlehen sind so aufgebaut, dass die Monatsrate über alle Jahre hinweg gleich bleibt. Sie besteht aus einem Zinsanteil und einem Tilgungsanteil. Innerhalb der Monatsrate verschieben sich mit den Jahren die Verhältnisse:

- Der Zinsanteil sinkt immer weiter.

- Der Tilgungsanteil steigt immer weiter.

Sind die Baukreditzinsen nun niedrig und Sie haben dazu eine niedrige Tilgungsrate gewählt, dauert es länger, bis der Zinsanteil sinkt. Das bedeutet, das auch der Tilgungsanteil nicht in dem Maße ansteigen kann. Die Folge: Es dauert länger, die Restschuld abzuzahlen und die Zinskosten steigen.

„Je höher die anfängliche Tilgung, desto kürzer ist die Laufzeit und desto schneller ist der Darlehensnehmer schuldenfrei“, sagt Michael Neumann, Zinsexperte von Dr. Klein.

Wie kann ich das Tilgungsparadoxon umgehen?

Um das Tilgungsparadox auszuschließen, sollten Sie sich nicht nur auf die Baukreditzinsen konzentrieren. Achten Sie bei einem Vergleich von verschiedenen Baufinanzierungsangeboten stattdessen auch auf eine entsprechend hohe Tilgung:

- Ist der Zins bei Angebot A niedriger als bei Angebot B, die Tilgung aber dieselbe, erhöht sich die Laufzeit des Kredites von Angebot A.

- Liegen Ihnen also zwei Angebote mit unterschiedlichen Baukreditzinsen vor und Sie entscheiden sich für das Angebot mit dem niedrigeren Zins bei gleicher Tilgung, nehmen Sie gleichzeitig in Kauf, die Baufinanzierung einige Jahre länger abbezahlen zu müssen. Prüfen Sie deshalb, ob das Angebot mit dem höheren Zinssatz im Endeffekt nicht doch das günstigere Angebot ist.

- Leisten Sie außerdem Sondertilgungen, um Ihren Kredit schneller abzuzahlen.

Wie stehen die Baukreditzinsen aktuell?

Trotz der Zinswende sind die Baukreditzinsen im historischen Vergleich immer noch verhältnismäßig günstig. So können wir Ihnen beispielsweise einen effektiven Jahreszins von bestenfalls 3,39 % (Stand: 15.04.2025 / Repräsentatives Beispiel) anbieten.

Das gilt für eine Immobilie mit einem Beleihungswert von 432.000 €, einem Darlehen in Höhe von 350.000 €, mit einer 10-jährigen Sollzinsbindung und einer anfänglichen Tilgung von 2 %. Zum Vergleich: In den Nullerjahren waren Bauzinsen von über 4 % die Regel.

„Die Bauzinsen werden in den nächsten Monaten stärker schwanken als im 1. Quartal 2025“, sagt Florian Pfaffinger, Leiter der Dr. Klein Niederlassung in München und Repräsentant des Dr. Klein Expertenrats.

Für ein Immobiliendarlehen mit einer Zinsbindung von 10 Jahren und einer Beleihung von 80 % erwartet der Dr. Klein Expertenrat beispielsweise, dass der Topzins sich um die 3,5-Prozent-Marke einpendelt. Das bedeutet, dass der Kredit in der Regel 80 % des Wertes der Immobilie abdeckt. Der Dr. Klein Expertenrat ist ein Gremium, in dem sich regelmäßig Spezialisten von Dr. Klein treffen, um sich über aktuelle Trends im Immobilien- und Zinsmarkt auszutauschen.

Sprechen Sie mit unseren Spezialisten für Baufinanzierung. Unsere Berater vor Ort vergleichen für Sie kostenlos die verschiedenen Baufinanzierungsangebote und prüfen aktuelle Zinsrabattangebote und Fördermöglichkeiten. So können Sie sich den Traum vom Eigenheim verwirklichen.

Wie wirkt sich das Tilgungsparadox auf Ihre Baufinanzierung aus?

Welche Konsequenzen niedrige Baukreditzinsen bei einer gleichbleibenden Tilgungsrate auf Ihre Restschuld und Ihre Laufzeit haben, sehen Sie an folgendem Beispiel:

| Sollzinssatz 3 % | Sollzinssatz 4 % | |

|---|---|---|

| Darlehenssumme | 350.000 € | 350.000 € |

| Anfängliche Tilgung | 2 % | 2 % |

| Monatliche Rate | 1.458,33 € | 1.750 € |

| Zinskosten nach 10 Jahren | 93.484,21 € | 124.104,29 € |

| Restschuld nach 10 Jahren | 268.484,61 € | 264.104,29 € |

| Gesamtlaufzeit bei gleichem Sollzinssatz | 30 Jahre und 7 Monate | 27 Jahre und 7 Monate |

Das Beispiel zeigt: Bei einem Sollzinssatz von 3 % fällt die Monatsrate Ihrer Baufinanzierung günstiger aus. Sie sinkt um rund 300 €. Zudem zahlen Sie weniger Zinsen an die Bank. In unserem Fall sind es rund 30.000 €. Doch am Ende der Sollzinsbindung ist die Restschuld höher, zudem wird insgesamt 3 Jahre länger dauern, bis Sie das gesamte Darlehen abbezahlt haben.

Vergleichen wir jetzt, was passieren würde, wenn Sie bei dem niedrigeren Baukreditzins die Tilgung von Beginn an ein wenig erhöhen würden, nämlich auf 2,5 % pro Jahr:

| Sollzinssatz 3 % | Sollzinssatz 4 % | |

|---|---|---|

| Darlehenssumme | 350.000 € | 350.000 € |

| Anfängliche Tilgung | 2,5 % | 2 % |

| Monatliche Rate | 1.604,17 € | 1.750 € |

| Zinskosten nach 10 Jahren | 90.605,12 € | 124.104,29 € |

| Restschuld nach 10 Jahren | 248.104,72 € | 264.104,29 € |

| Gesamtlaufzeit bei gleichem Zinssatz | 26 Jahre und 4 Monate | 27 Jahre und 7 Monate |

Hier sehen Sie nun: Bei einer anfänglichen Tilgung von 2,5 % statt 2 % können Sie dem Tilgungsparadox entgegenwirken. In unserem Beispiel verkürzt sich die Laufzeit des Baukredits um 15 Monate. Sie sind also schneller schuldenfrei.

Die weiteren Vorteile einer höheren Tilgung sind in diesem Fall:

- Ihre Monatsrate ist günstiger als beim Angebot mit dem höheren Sollzinssatz.

- Sie zahlen deutlich weniger Zinsen an die Bank.

- Sie haben bereits nach 10 Jahren wesentlich mehr von Ihrer Restschuld getilgt, also zurückgezahlt.

Monatliche Rate berechnen

Mit unserem Bauzinsrechner ermittlen Sie die aktuellen Bauzinsen und die monatliche Rate für Ihr Darlehen:

Anschlussfinanzierung: Wie vermeide ich das Tilgungsparadox?

Sie benötigen eine Anschlussfinanzierung, wenn die Sollzinsbindung Ihrer ersten Finanzierung ausgelaufen ist, eine Restschuld besteht, für die Sie einen neuen Kredit aufnehmen müssen. Um dem Tilgungsparadox bei der Anschlussfinanzierung zu entgehen, ist es wichtig, auch hier auf günstige Baukreditzinsen und eine entsprechend hohe Tilgung zu achten.

Dies funktioniert am besten mit einer Umschuldung Ihrer Baufinanzierung. So erhalten Sie oft günstigere Baukreditzinsen und haben somit mehr Luft für eine höhere Tilgung. Im Idealfall sinkt sogar die Monatsrate.

Verlängern Sie dagegen einfach nur die bestehende Baufinanzierung im Rahmen einer Prolongation bei Ihrer jetzigen Bank, entgeht Ihnen die Möglichkeit, die Tilgung zu optimieren. Sie zahlen somit in den kommenden Jahren unnötig hohe Zinsen an die Bank.

Sind die Baukreditzinsen niedrig, empfehlen wir Ihnen zusätzlich zu einer höheren Tilgung, eine lange Sollzinsbindung von 15 Jahren oder länger zu wählen. So reduzieren Sie das Zinsänderungsrisiko und sind gegen steigende Baukreditzinsen geschützt. Auch Sondertilgungen können die Laufzeit Ihres Kredit verkürzen.

Sollten die Baukreditzinsen in der Zwischenzeit wieder sinken, können Sie von Ihrem Sonderkündigungsrecht nach § 489 BGB Gebrauch machen. Danach dürfen Sie das aktuelle Darlehen nach 10 Jahren mit einer 6-monatigen Frist kündigen und zu einer günstigeren Bank umschulden.