Geerbte Immobilie: Erbschaftssteuer, Verkauf, Selbstnutzung

- Für die Erbschaftssteuer gelten je nach Verwandtschaftsgrad Freibeträge und unterschiedlich hohe Steuersätze.

- Die Erbschaftssteuer fällt nur für die über dem Freibetrag liegende Erbsumme an.

- Ehegatten und Kinder müssen unter bestimmten Voraussetzungen keine Erbschaftssteuer zahlen.

- Beim Verkauf der geerbten Immobilie kann unter Umständen Spekulationssteuer anfallen.

- Was ist die Erbschaftssteuer?

- Welche Freibeträge gelten?

- Wie hoch ist die Erbschaftsteuer?

- Immobilie steuerfrei erben

- Erbschaftssteuerlast verringern

- Haus geerbt: So gehen Sie jetzt vor

- Immobilie behalten oder verkaufen?

- Geerbte Immobilie behalten

- Wann fällt Spekulationssteuer an?

- Geerbte Immobilie verkaufen

- Haus erben mit Geschwistern

- Immobilie geerbt mit Kredit

Was ist die Erbschaftssteuer?

Die Erbschaftssteuer ist eine gesetzlich festgelegte Abgabe, die für das geerbte Vermögen anfällt. Wer erbt und das Erbe annimmt, muss also Erbschaftssteuer zahlen. Grundlage hierfür ist das Erbschaftssteuer- und Schenkungsgesetz (ErbStG). Dabei wird die Erbschaftssteuer generell auf das gesamte geerbte Vermögen angewendet. Erben Sie jedoch lediglich eine Immobilie, gilt deren Verkehrswert als Berechnungsgrundlage für die Erbschaftssteuer. Je nach Verwandtschaftsgrad profitieren Sie außerdem von Freibeträgen, bei denen die Erbschaftssteuer entfällt.

Als Erbe haben Sie die Pflicht, das für Sie zuständige Finanzamt innerhalb von 3 Monaten schriftlich über die Erbschaft zu informieren (§ 30 ErbStG). Das Amt entscheidet dann, ob Sie eine Erbschaftssteuererklärung abgeben müssen.

Welche Freibeträge gelten für die Erbschaftssteuer?

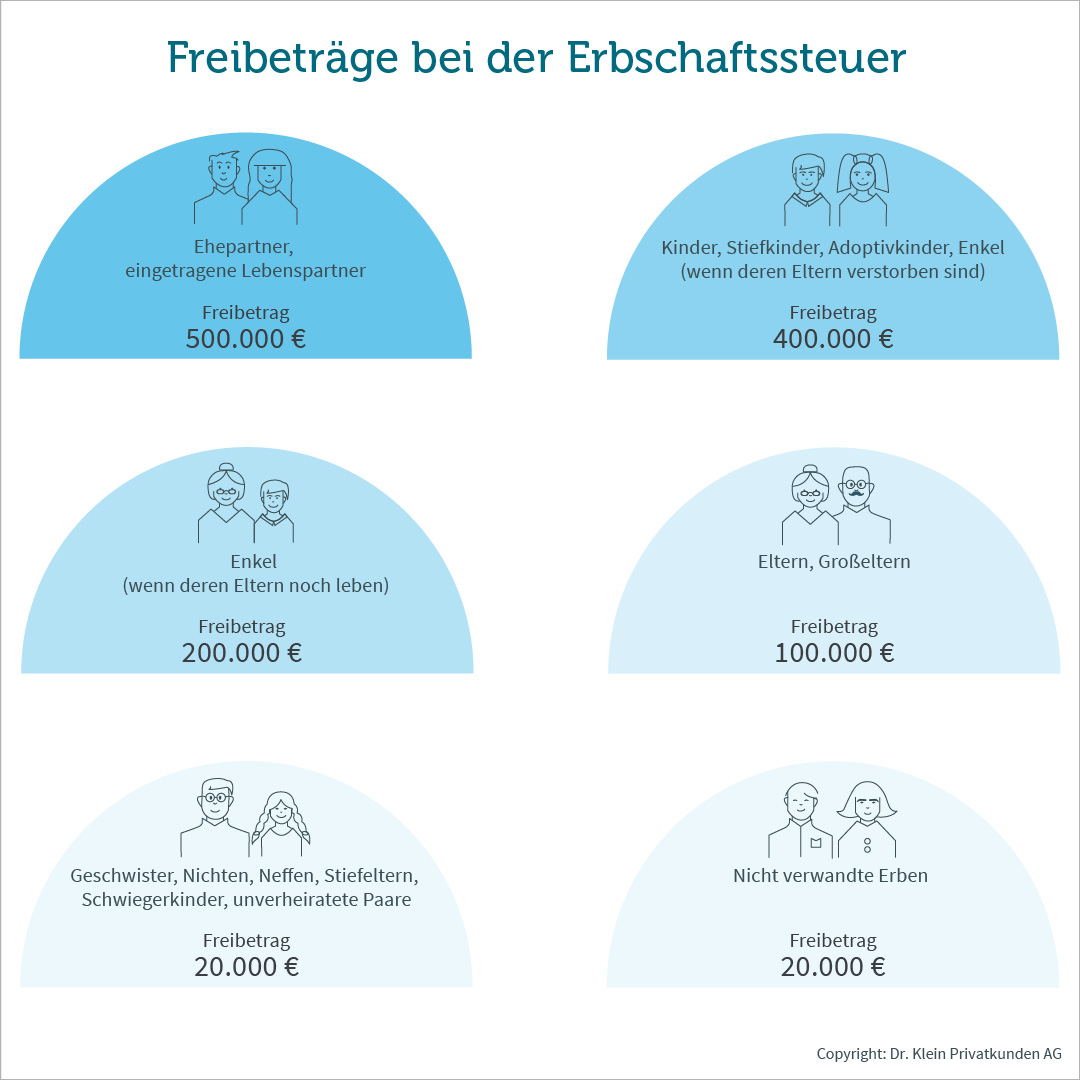

Gemäß § 16 ErbStG gewährt das Finanzamt Freibeträge bei einer Erbschaft. Liegt die Erbschaft unter dem Freibetrag, müssen Sie keine Erbschaftssteuer zahlen. Bei höheren Erbsummen fällt die Erbschaftssteuer für die Summe nach Abzug des Freibetrages an. Die Höhe der Freibeträge richtet sich dabei nach dem Verwandtschaftsgrad zwischen Erblasser und Erben: Je enger das verwandtschaftliche Verhältnis war, desto größer ist der Freibetrag.

Ein Beispiel: Sie erben als Enkel das Haus Ihrer Großeltern, welches einen Verkehrswert von 325.000 € hat. Ihnen steht ein Freibetrag von 200.000 € zu. Für den Restbetrag von 125.000 € fällt somit Erbschaftssteuer an.

Der Freibetrag für die Erbschaftssteuer kann durch weitere Freibeträge aufgestockt werden. So gilt beispielsweise für geerbten Hausrat und bewegliche Gegenstände nach § 13 ErbStG Erbschaftssteuerfreiheit, soweit dieser einen Wert von 41.000 € (Ehepartner, Kinder, Enkel, Eltern, Großeltern) beziehungsweise 12.000 € (sonstige Erben) nicht überschreitet. Weitere spezifische Freibeträge sind der Versorgungsfreibeitrag für Ehepartner und Kinder sowie der Freibetrag für sonstige Güter.

Wie hoch ist die Erbschaftsteuer?

Die Steuersätze für die Erbschaftssteuer sind in §19 ErbStG festgelegt und gelten immer auf den Restbetrag des Erbes nach Abzug des Freibetrages. Dabei bestimmen sowohl die Erbsumme als auch der Verwandtschaftsgrad die Höhe der Versteuerung. So fallen enge Verwandte wie Ehepartner oder Kinder in die Steuerklasse 1, während nicht verwandte Erben in die höchste Steuerklasse eingeordnet werden.

| Steuerklasse | Verwandtschaftsgrad |

|---|---|

| 1 | Ehepartner, Kinder (inklusive Stief- und Adoptivkinder), Enkel, Eltern, Großeltern |

| 2 | Geschwister, Nichten, Neffen, Schwiegerkinder, Stiefeltern |

| 3 | Nicht verwandte Erben |

Je nachdem, welcher Erbschaftssteuerklasse Sie angehören und wie hoch der Restbetrag des Erbes ist, ergeben sich nun unterschiedliche Steuersätze:

| Höhe der Erbschaft nach Abzug des Freibetrages | Steuerklasse 1 | Steuerklasse 2 | Steuerklasse 3 |

|---|---|---|---|

| Bis 75.000 € | 7 % | 15 % | 30 % |

| Bis 300.000 € | 11 % | 20 % | 30 % |

| Bis 600.000 € | 15 % | 25 % | 30 % |

| Bis 6 Mio. € | 19 % | 30 % | 30 % |

| Bis 13 Mio. € | 23 % | 35 % | 50 % |

| Bis 26 Mio. € | 27 % | 40% | 50 % |

| Über 26 Mio. € | 30 % | 43 % | 50 % |

Um bei dem obigen Beispiel zu bleiben: Als Enkel fallen Sie in die Steuerklasse 1 und müssten die über dem Freibetrag liegende Summe von 125.000 € mit 11 % versteuern. Somit würde eine Erbschaftssteuer in Höhe von 13.750 € anfallen.

Seit 2023 sorgen neue Berechnungsgrundlagen bei der Immobilienbewertung dazu, dass teils mehr Erbschaftssteuer gezahlt werden muss. Eine höher angesetzte Nutzungsdauer, ein Aufpreis für Immobilien in beliebter Lage sowie die Bewertung nach dem Sachwertverfahren führen nun dazu, dass der Verkehrswert der Immobilie steigt und somit eine höhere Erbschaftssteuer anfällt.

Wann ist eine geerbte Immobilie steuerfrei?

Haben Sie als Ehepartner oder Kind eine Immobilie geerbt, müssen Sie unter bestimmten Voraussetzungen gar keine Erbschaftssteuer zahlen. So erben Selbstnutzer die Immobilie steuerfrei, wenn der Erblasser die Immobilie als Wohnraum genutzt und der Erbe zuvor im Haus gelebt hat. Zusätzlich müssen Sie das Haus mindestens 10 Jahre bewohnen. Ziehen Sie vorher aus, fällt nachträglich noch Erbschaftssteuer an.

Zudem darf die Immobilie nur als Familienheim genutzt werden, Ferienhäuser oder Zweitwohnsitze fallen nicht unter die Steuerfreiheit. Für Kinder als Erben gilt die Erbschaftssteuerbefreiung nur, wenn die geerbte Wohnfläche nicht größer als 200 m² ist. Der darüber liegende Teil muss versteuert werden.

Wie kann ich die Erbschaftssteuerlast verringern?

Es gibt einige Wege, die Erbschaftssteuer zu umgehen oder zu reduzieren. Wir stellen Ihnen ein paar Möglichkeiten vor:

Nachlassverbindlichkeiten: Kosten für die Beerdigung, Schulden des Erblassers, Gebühren für Erbschein oder die Grabpflege – all das gehört zu den so genannten Nachlassverbindlichkeiten, mit der Sie die Steuerlast reduzieren können. Für diese Kosten erkennt das Finanzamt einen Pauschalbetrag von 10.300 € ohne Nachweis an.

Unabhängiges Verkehrswertgutachten: Das Finanzamt berechnet die Erbschaftssteuer nach einer groben Schätzung, die oft zu hoch angesetzt ist. Um den genauen Immobilienwert angeben zu können, sollte ein professionelles Verkehrswertgutachten erstellt werden. Kommt dieses nämlich zu einem geringeren Immobilienwert, muss auch weniger Erbschaftssteuer gezahlt werden.

Schenkung: Wenn die Immobilie schon zu Lebzeiten per Schenkung an den Erben übertragen wird, muss unter Umständen keine Steuer bezahlt werden. Für die Schenkungssteuer gelten die gleichen Freibeträge wie für die Erbschaftssteuer. Hat die Immobilie einen hohen Wert, kann sie über einen längeren Zeitraum und in Teilen steuerfrei verschenkt werden.

Änderung der Familienverhältnisse: Damit Erben einen höheren Erbschaftssteuerfreibetrag in Anspruch nehmen können, lohnt es sich, noch vor der Erbschaft zu heiraten oder ein Kind zu adoptieren.

Erbschaft auf Umwegen: Bei einer Erbschaft auf Umwegen kann die Immobilie zuerst an ein Familienmitglied mit einem höheren Erbschaftssteuerfreibetrag vererbt werden und anschließend an den eigentlichen Erben. Vererbt beispielsweise der Bruder sein Haus an die Eltern, können diese es dann an die Tochter vererben. Die Schwester des Verstorbenen profitiert so von höheren Freibeträgen.

Haus geerbt: So gehen Sie jetzt vor

Wie Sie bei einer Erbschaft am besten vorgehen, zeigen wir Ihnen Schritt für Schritt:

- Entscheiden Sie, ob Sie das Erbe annehmen oder ausschlagen

Wer erbt, muss nun entscheiden, ob er das Erbe antritt oder ablehnt. Prüfen Sie dazu zeitnah, ob mit der Immobilie eventuell auch Schulden und Verbindlichkeiten mitgeerbt werden. Dazu können Sie beispielsweise Einsicht in das Grundbuch nehmen, dort sehen Sie eventuelle Lasten wie Hypotheken und Grundschuld. Wichtig für die Entscheidung kann auch der Sanierungsstand der Immobilie sein. Möchten Sie das Erbe nicht annehmen, haben Sie 6 Wochen nach Tod des Erblassers Zeit, das Erbe beim Amtsgericht auszuschlagen.

- Informieren Sie das Finanzamt

Haben Sie das Erbe angenommen, müssen Sie innerhalb von 3 Monaten das Finanzamt schriftlich über die Erbschaft informieren. Dazu reicht ein formloses Schreiben mit folgenden Angaben:

- Name, Adresse und Beruf des Erblassers sowie des Erben

- Todestag und Sterbeort des Erblassers

- Verhältnis zum Erblasser (Verwandtschaftsgrad)

- Gegenstand und Wert des Erbes

- Eventuelle frühere Zuwendungen vom Erblasser wie beispielsweise Schenkungen

Melden Sie das Erbe nicht an, können Sie wegen Steuerhinterziehung belangt werden.

- Warten Sie auf den Bescheid des Finanzamtes

Das Finanzamt entscheidet nun, ob Sie eine Erbschaftssteuererklärung abgeben müssen. Diese muss dann an das zuständige Finanzamt des Erblassers geschickt werden. Ist keine Steuererklärung für die geerbte Immobilie nötig, heben Sie den Bescheid bitte gut auf.

- Füllen Sie die Erbschaftssteuererklärung aus

Hat das Finanzamt entschieden, dass Sie eine Erbschaftssteuererklärung abgeben müssen, erhalten Sie 2 Dokumente zum Ausfüllen. Zum einen den Mantelbogen, der grundsätzliche Angaben zur Erbschaft enthält. Zum anderen den Anhang, in dem das Erbe noch einmal spezifiziert wird. Zusätzlich muss eine Auflistung der zum Nachlass gehörenden Gegenstände und Vermögenswerte erstellt und mit der Steuererklärung an das Finanzamt übermittelt werden. Für die Abgabe der Erbschaftssteuererklärung haben Sie mindestens einen Monat Zeit, die Frist bestimmt das Finanzamt.

- Warten Sie die Entscheidung des Finanzamtes ab

Das Finanzamt prüft nun anhand Ihrer Angaben, ob Sie Erbschaftsteuer zahlen müssen oder nicht. Dabei kann es bis zu 2 Jahre dauern, ehe Sie den endgültigen Bescheid erhalten. Müssen Sie Erbschaftssteuer zahlen, wird die Steuer innerhalb eines Monats nach Bekanntgabe des Bescheids fällig.

Fordert das Finanzamt die Erbschaftssteuer nicht innerhalb von 4 Jahren ein, ist die Steuer verjährt und Sie müssen keine Erbschaftssteuer zahlen. Die Verjährungsfrist beginnt dabei am 1. Januar des auf die Erbschaft folgenden Jahres.

Geerbte Immobilie behalten oder verkaufen?

Bei der Frage, ob Sie die geerbte Immobilie behalten oder verkaufen möchten, spielen sowohl persönliche und emotionale als auch finanzielle Faktoren eine Rolle. Wollten Sie schon immer in dem Haus leben, brauchen Sie sich darüber keine weiteren Gedanken zu machen. Sind Sie noch unsicher, ob Sie die Immobilie selbst bewohnen möchten, helfen die folgenden Fragen Klarheit zu bekommen:

- Liegt die Immobilie in der Nähe Ihres täglichen Umfeldes?

- Hat die Immobilie die richtige Größe?

- Möchten Sie die Sanierungskosten für die meist alte Immobilie tragen?

Schwieriger ist es, wenn es mehrere Erben gibt, denn dann können Sie nicht allein über die Immobilie entscheiden. Klären Sie deshalb:

- Wie ist das Verhältnis zu den anderen Erben?

- Gibt es unterschiedliche Ansichten zur Immobilie?

- Können Sie die Erben auszahlen?

Um eine klare Entscheidung für oder gegen die Immobilie treffen zu können, ist es sinnvoll, das geerbte Haus einmal von einem Immobiliengutachter ansehen zu lassen. So erhalten Sie Gewissheit über den aktuellen Verkehrswert, das Potential und die Sanierungskosten der Immobilie.

Was muss ich beachten, wenn ich das geerbte Haus selbst behalten will?

Haben Sie sich entschieden, die geerbte Immobilie zu behalten, müssen Sie innerhalb der nächsten 6 Monate nach dem Erbfall in die Immobilie einziehen. Diese Frist ist gesetzlich vorgeschrieben, wenn keine Erbschaftssteuer anfallen soll. Schaffen Sie das nicht, müssen Sie beweisen, warum der Einzug unmöglich war und auch dass Sie sich definitiv zur Selbstnutzung entschieden haben. Dies ist beispielsweise durch den Nachweis über die Beauftragung von Handwerksfirmen möglich.

Gibt es eine Erbengemeinschaft, müssen Sie zusätzlich auch die Miterben auszahlen. Außerdem sind Sie mit der Übernahme der Immobilie laut Gebäudeenergiegesetz dazu verpflichtet, sie innerhalb von 2 Jahren zu sanieren, wenn deren Baugenehmigung mehr als 5 Jahre zurückliegt.

Zur Finanzierung der Sanierungsmaßnahmen bietet sich ein Modernisierungskredit an. Zusätzlich können Sie staatliche Förderungen in Form von Darlehen und Zuschüssen der KfW oder dem BAFA nutzen.

Wann muss ich bei einer geerbten Immobilie Spekulationssteuer zahlen?

Möchten Sie die geerbte Immobilie verkaufen, müssen Sie die sogenannte Spekulationsfrist beachten. Hat der Erblasser zum Beispiel die Immobilie nicht selbst bewohnt und vor weniger als 3 Jahren gekauft, fällt auf den Verkauf eine Spekulationssteuer an. Bei vermieteten Objekten beträgt die Spekulationsfrist 10 Jahre.

In diesen Fällen müssen Sie beim Verkauf der geerbten Immobilie Spekulationssteuer zahlen:

- Der Erblasser hat die Immobilie vor weniger als 10 Jahren gekauft

- Der Erblasser hat die Immobilie in den letzten 3 Jahre nicht selbst bewohnt.

- Der Erbnehmer verkauft die Immobilie unter 600 €.

- Der Erbnehmer verkauft mehr als 3 Immobilien innerhalb von 5 Jahren.

Wie kann ich eine geerbte Immobilie verkaufen?

Um einen realistischen Verkaufspreis zu erzielen, sollten Sie einen Gutachter hinzuziehen. Dieser ermittelt den Verkehrswert und den Zustand der Immobilie. So verhindern Sie einen Verlust durch einen zu niedrigen Verkaufspreis und verschrecken auch keine potenziellen Käufer durch eine zu hoch angesetzte Forderung.

Vor dem geplanten Verkauf muss der Grundbucheintrag geändert und der Erbnehmer als neuer Eigentümer eingetragen werden. Hierfür müssen Sie einen Erbschein oder ein notarielles Testament vorlegen. Um die Spekulationssteuer zu vermeiden, sollte zudem die Zehnjahres- beziehungsweise Dreijahresfrist beachtet werden.

Für einen erfolgreichen Verkauf stellen Sie nun alle nötigen Unterlagen zusammen und präsentieren die Immobilie verkaufsfördernd, beispielsweise durch ansprechende Fotos. Je nachdem, für welchen Verkaufsweg Sie sich entscheiden, sollten Sie folgende Kosten berücksichtigen:

- Maklerprovision

- Vermarktungskosten bei direktem Verkauf

- Kosten für Reparaturen

- eventuelle Vorfälligkeitsentschädigung bei noch nicht abbezahlter Immobilie

- Kosten für die Haushaltsauflösung

Haus erben mit Geschwistern: Wie geht’s weiter?

Haben Sie die Immobilie zusammen mit Ihren Geschwistern als Erbengemeinschaft geerbt, müssen Sie nun auch gemeinsam entscheiden, was mit der Immobilie passiert. Dabei gibt es folgende Möglichkeiten:

- Das Haus wird gemeinsam als Erbengemeinschaft verkauft.

- Die Immobilie wird vermietet und die Erbengemeinschaft fungiert als Vermieter.

- Ein Erbe zahlt die übrigen Miterben aus und zieht selbst in die Immobilie.

„Kaufen Erben ihren Geschwistern Anteile an der Immobilie ihrer Eltern ab, ist das Allerwichtigste: Klarheit und Einigkeit schaffen – am besten so schnell wie möglich, da mit einer Immobilie auch laufende Kosten verbunden sind. Wenn keine Einigung, beispielsweise in Bezug auf den Objektwert, erzielt wird, rate ich meinen Kunden, die Bewertung der Immobilie durch einen neutralen Gutachter vornehmen zu lassen. Ein Profi, der im Verwandtenkreis nicht bekannt ist, kann meist schneller eine Einigung über die auszuzahlende Summe herbeiführen“, weiß Inke Meybauer, Spezialistin für Baufinanzierung bei Dr. Klein in Lübeck. Denn nur wenn alle Miterben einem Verkauf zustimmen, dürfen Sie die geerbte Immobilie verkaufen.

Wer sich durch die geerbte Immobilie mit hohen Summen konfrontiert sieht, dem empfiehlt Inke Meybauer Folgendes: „Wenn der benötigte Betrag 50.000 € übersteigt, ist eine klassische Baufinanzierung empfehlenswert. Ist die Restschuld der geerbten Immobilie gering oder ist die Erbimmobilie schon abbezahlt, kann sie beispielsweise für das Darlehen zum Ausbezahlen der Geschwister neu beliehen werden.“

Kann sich die Erbengemeinschaft nicht einigen, erfolgt in der Regel ein Teilungsverkauf. Dabei verkauft das Amtsgericht die Immobilie wie bei einer Zwangsversteigerung, das höchste Gebot erhält dabei den Zuschlag. Danach müssen sich alle Erben auf eine Auszahlung einigen, denn ohne eine Einigung zahlt das Amtsgericht den Erlös nicht aus. Zusätzlich fallen bei einem Teilungsverkauf noch die Kosten für das Gericht und den bestellten Sachverständigen an.

Immobilie geerbt mit Kredit – was tun?

Erben Sie die Immobilie mit laufendem Kredit und schlagen das Erbe nicht aus, müssen Sie die Raten weiter bedienen. Andernfalls droht die Zwangsversteigerung der Immobilie. Eine Kündigung des Kredites ist ausgeschlossen, da ein Erbfall keinen ausreichender Grund für die Banken darstellt.

Um zu entscheiden, ob Sie den Kredit fortführen oder ob vielleicht eine Umschuldung die bessere Wahl ist, prüfen Sie am besten die aktuellen Konditionen des Vertrages:

- Wie lange besteht noch Zinsbindung?

- Wie hoch ist die Restschuld?

- Können Sie Sondertilgungen leisten?

- Wie hoch wäre die Vorfälligkeitsentschädigung bei vorzeitiger Kündigung?

- Wie sind die Kreditkonditionen bei anderen Anbietern?

Nehmen Sie nun Kontakt zum Kreditgeber auf, um die Gegebenheiten zu klären und eventuell neue Konditionen zu verhandeln. So können Sie beispielsweise die Ratenzahlung an die eigene finanzielle Situation anpassen, Sondertilgungen leisten oder aber auch den Kredit sofort tilgen.