- Startseite

- Dr. Klein

- Presse

- Sinkende anfängliche Tilgung: Immobilienkäufer zahlen ihr Darlehen über einen immer längeren Zeitraum ab

Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) Mai 2024

Lübeck, 13. Juni 2024. Anhand des Dr. Klein Trendindikators Baufinanzierung (DTB) berichtet Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG, über aktuelle Entwicklungen bei Baufinanzierungen in Deutschland.

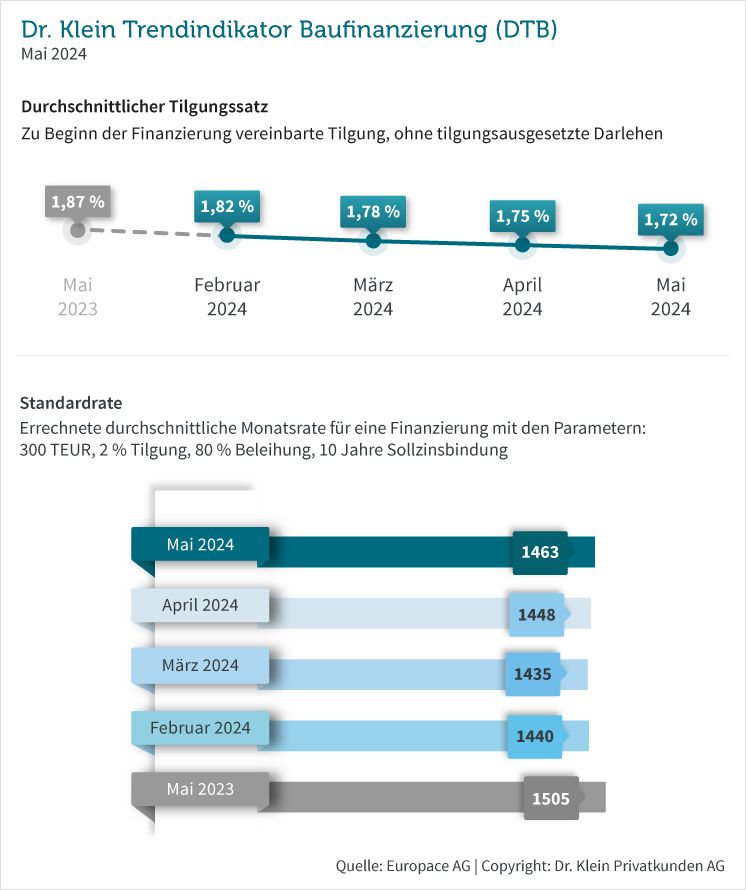

Der Tilgungssatz ist ein wichtiger Faktor, der die monatliche finanzielle Belastung von Kreditnehmenden beeinflusst. Grob gesagt: je geringer desto (vermeintlich) niedriger. Gleichzeitig verlängert sich durch eine günstige Monatsrate aber die Laufzeit der Baufinanzierung und wird durch die insgesamt höhere Zinslast teurer. Ungeachtet dieser Nachteile nimmt die anfängliche Tilgung, mit der Immobilienkäufer ihren Kredit zurückzahlen, im Mai weiter ab und fällt auf 1,72 Prozent. Das ist der niedrigste Stand seit Juli 2011 (1,64 Prozent). Im Vorjahresmonat belief sich dieser Wert noch auf 1,87 Prozent, seit Jahresbeginn ist er kontinuierlich gesunken. Die Höhe der Rate ist eine individuelle Entscheidung und hängt von der jeweiligen finanziellen Situation der zukünftigen Immobilienbesitzer ab. Sie sollte 35 Prozent des monatlichen Nettohaushaltseinkommens nicht überschreiten.

Die Standardrate berechnet sich anhand der Eckdaten von 300.000 Euro Kreditsumme, zwei Prozent Tilgung, zehn Jahren Zinsbindung und 80 Prozent Beleihungsauslauf. Sie steigt im Mai mit 1.463 Euro auf den bislang höchsten Betrag dieses Jahres. Im Mai 2023 investierten Käufer nach dieser Musterrechnung mit 1.505 Euro noch mehr in den Erwerb ihres Eigenheims. Ein anderes Bild zeigt sich beim Zwei-Jahresrückblick: Hier lag die Standardrate bei lediglich 1.190 Euro, also knapp 20 Prozent unter der aktuellen. Einen Grund hierfür stellt unter anderem das unterschiedliche Zinsniveau dar.

Der Anteil des Eigenkapitals bei Immobilienfinanzierungen nimmt weiter ab, das heißt, der Trend des steigenden Beleihungsauslaufs hält an. Im Mai beträgt das Verhältnis zwischen der benötigten Kreditsumme und dem Beleihungswert der Immobilie 87,21 Prozent – ein erneuter, wenn auch sehr leichter Anstieg gegenüber dem Vormonat. Ein Jahr zuvor wurde diese Kennzahl mit 83,47 Prozent bemessen, im Mai 2022 war sie deutlich kleiner (79,83 Prozent). Kreditinstitute sichern sich ihr größeres Finanzierungsrisiko mit höheren Zinsen ab, was zu schlechteren Konditionen auf Seiten der Darlehensnehmenden führt.

Die Darlehenshöhe bewegt sich nach einem leichten Rückgang im April nun wieder auf demselben Stand wie bereits im März: Im Mai nehmen Kaufinteressenten durchschnittlich 299.000 Euro für den Erwerb einer Immobilie bei einem Kreditinstitut auf. Das Niveau ist damit seit Jahresbeginn konstant hoch – und jeden Monat um mindestens 11.000 Euro höher als im jeweiligen Vorjahresmonat. Im Mai besteht sogar eine Differenz von 18.000 Euro im Vergleich zum selben Monat im Jahr 2023.

In Deutschland entscheiden sich Immobilienkäufer bei ihrer Baufinanzierung häufig für eine zehnjährige Zinsbindung. Aber auch längere Laufzeiten wie 15 oder 20 Jahre sind durchaus üblich, da die Finanzierung des Eigenheims somit über viele Jahre oder sogar Jahrzehnte planbar und sicher ist. Die durchschnittliche Zinsbindung liegt im Mai bei rund elf Jahren und einem Monat – das ist ein leichter Rückgang im Vergleich zu den vergangenen sieben Monaten, in denen Kreditnehmende sich im Durchschnitt für eine Laufzeit von rund elf Jahren und zwei Monaten entschieden.

Im Mai machen sich die wieder gefüllten Fördertöpfe der Kreditanstalt für Wiederaufbau (KfW) leicht bemerkbar: Der Anteil von KfW-Darlehen am gesamten Baufinanzierungsvolumen steigt auf 8,41 Prozent, das ist ein geringes Plus von 0,26 Prozentpunkten gegenüber dem Vormonat und ein Zuwachs von 1,87 Prozent verglichen mit Mai 2023. Die Einbindung eines günstigen Kredites vom Staat als Ergänzungsbaustein kann den Immobilienkauf durchaus erleichtern und leistbarer machen.

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 Euro an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der Europace-Plattform errechnet. Europace ist die führende Transaktionsplattform für Immobilienfinanzierungen, Bausparprodukte und Ratenkredite in Deutschland. Der DTB basiert auf etwa 30.000 Transaktionen mit einem Volumen von über 6 Mrd. Euro pro Monat.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 550 Beraterinnen und Beratern in deutschlandweit über 240 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialistinnen und Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit.

Dr. Klein arbeitet mit über 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kundinnen und Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür erhält das Unternehmen immer wieder Auszeichnungen, zuletzt zum elften Mal in Folge beim „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im MDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.