- Startseite

- Dr. Klein

- Presse

- Anteil an Eigenkapital bei Baufinanzierungen schrumpft weiter

Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) Oktober 2024

Lübeck, 12. November 2024. Anhand des Dr. Klein Trendindikators Baufinanzierung (DTB) berichtet Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG, über aktuelle Entwicklungen bei Baufinanzierungen in Deutschland.

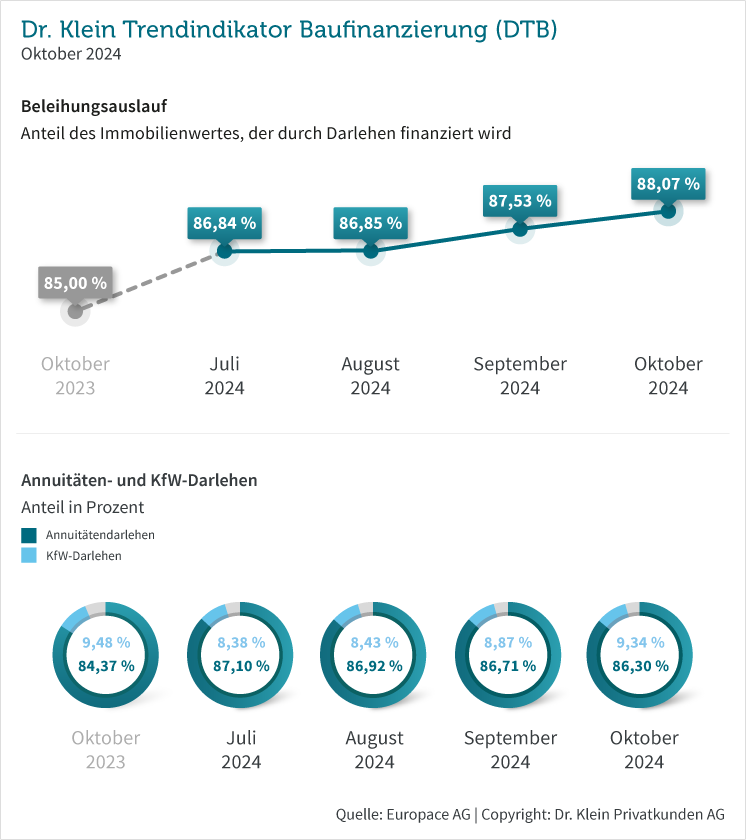

Der fremdfinanzierte Anteil am Beleihungswert der Immobilie steigt im Oktober weiter an: Der Beleihungsauslauf klettert erstmalig über die 88-Prozent-Marke und liegt bei 88,07 Prozent. Das bedeutet im Umkehrschluss, dass Kreditnehmende immer weniger Eigenkaptal in ihre Baufinanzierung einbringen. Dieser Trend zeichnet sich bereits seit Längerem ab: Im Mai 2022 lag der Beleihungsauslauf letztmalig unterhalb von 80 Prozent, seitdem ist er recht konstant gestiegen. Je mehr Eigenkapital vorhanden ist, desto bessere Konditionen bieten die Kreditinstitute den Darlehensnehmenden an. Mindestens die Erwerbsnebenkosten sollten Käufer aus eigenen finanziellen Mitteln stemmen können.

Ebenfalls nach oben geht der Anteil von KfW-Darlehen am gesamten Baufinanzierungsvolumen. Mit 9,34 Prozent sind die Förderkredite im Oktober ähnlich stark nachgefragt wie im Vorjahresmonat (9,48 Prozent). Außerdem überschreitet der Wert zum ersten Mal in diesem Jahr neun Prozent. Immobilienkäufer nehmen demnach wieder häufiger mögliche Vorteile dieser staatlichen Unterstützung wahr. Dazu zählen beispielsweise ein besserer Bauzinssatz oder sogar Tilgungszuschüsse, die nicht zurückgezahlt werden müssen.

Die Standardrate fällt im Oktober auf ihren niedrigsten Stand seit August 2022. Mit 1.375 Euro zeigt das Ergebnis dieser Musterrechnung – der die Eckdaten 300.000 Euro Kreditsumme, zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf sowie zehn Jahre Zinsbindung zugrunde liegen – ein Minus von 20 Euro gegenüber September. Das mag kaum der Rede wert sein, allerdings verzeichnet diese beispielhaft berechnete, monatliche Rate seit einiger Zeit einen Abwärtstrend: Im Oktober 2023 betrug die Standardrate, die die monatliche Belastung einer Baufinanzierung über einen langen Zeitraum hinweg vergleichbar macht, noch 1.563 Euro.

Die anfängliche Tilgung geht nach minimalem Anstieg im September zurück auf ihren August-Wert und misst im Oktober 1,74 Prozent. Ein sehr ähnliches Bild zeigt der Blick auf den Vorjahresmonat: Hier lag der Satz, mit dem Immobilienkäufer ihr Darlehen anfänglich tilgten, bei 1,77 Prozent. Kreditnehmende nutzen also schon seit längerer Zeit die Möglichkeit, durch eine eher niedrige Tilgungshöhe ihre Rate leistbarer zu gestalten. Selbst wenn eine geringere, monatlich an die Bank gezahlte Summe auch bedeutet, dass sich die Laufzeit der Finanzierung verlängert und die gesamte Zinslast erhöht.

Nach einem steten Anstieg seit Jahresbeginn verbleibt die Darlehenssumme auf ihrem bereits im September erreichten Höchststand: Die durchschnittliche Kreditsumme für Baufinanzierungen beträgt im Oktober weiterhin 313.000 Euro. Das sind 26.000 Euro mehr als im Vorjahresmonat und bedeutet ein Plus von 36.000 Euro gegenüber Oktober 2022. Kaufwillige leihen sich also momentan vergleichsweise hohe Summen bei einem Kreditinstitut, um sich ihren Traum vom Eigenheim zu erfüllen.

Die durchschnittliche Zinsbindung ist seit einigen Jahren rückläufig, wenn auch in kleinen Schritten. Im Oktober 2024 sichern sich Darlehensnehmende den aktuellen Zins für zehn Jahre und zehn Monate. Das ist ein Minus von sechs Monaten gegenüber dem Vorjahresmonat. Verglichen mit Oktober 2022 hat die Zinsbindung sogar um ein Jahr und vier Monate abgenommen. Trotz dieser sinkenden Tendenz zeigt eine Zinsfestschreibung von knapp elf Jahren, dass Planbarkeit und die Absicherung gegen ein Zinsänderungsrisiko nach wie vor weit oben auf der Agenda von Kreditnehmenden in Deutschland stehen.

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 Euro an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der Europace-Plattform errechnet. Europace ist die führende Transaktionsplattform für Immobilienfinanzierungen, Bausparprodukte und Ratenkredite in Deutschland. Der DTB basiert auf etwa 30.000 Transaktionen mit einem Volumen von über 6 Mrd. Euro pro Monat.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 550 Beraterinnen und Beratern in deutschlandweit über 240 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialistinnen und Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit.

Dr. Klein arbeitet mit über 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kundinnen und Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür erhält das Unternehmen immer wieder Auszeichnungen, zuletzt zum elften Mal in Folge beim „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im SDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.